Este medio se sostiene gracias a su comunidad. APOYA EL PERIODISMO INDEPENDIENTE .

Las siglas ASG corresponden a los factores ambientales, sociales y de gobernanza, que pueden y, cada vez más, deben respetar las empresas. El respeto por el medio ambiente y la responsabilidad social son demandas que tienen ya varios años en su haber, pero ha sido este año de pandemia cuando se han disparado las conciencias.

De hecho, el interés por la sostenibilidad se ha plasmado en las pautas de inversión. Según recoge la OCDE, la inversión con criterios ASG en Estados Unidos es de un 20% y asciende a 11 billones de dólares, y en Europa la proporción es superior y alcanza los 17 billones.

La demanda de los inversores

El impulso a la inversión sostenible va a venir por dos vías, la regulatoria y la de la demanda de la gente. En las encuestas que se hacen a las generaciones milenial y posteriores queda patente su interés por la alineación de sus inversiones con sus valores y, entre estos, destaca la conciencia ambiental, además de social.

Las empresas también son conscientes de esta tendencia y se están generalizando los informes sobre su respeto a factores ASG. No obstante, pueden existir empresas que informen de la toma de iniciativas verdes cuando el grueso de su actividad sigue siendo altamente contaminante, lo que se ha venido a llamar greenwashing. Por ejemplo, podemos encontrar empresas con altos porcentajes de emisión de CO₂ que realizan actividades de reforestación en áreas baldías. Así, se realizaría un enverdecimiento de los negocios. Sin embargo, también podemos encontrar empresas que directamente trabajan con energía limpia, o cuya actividad no genera daños ambientales.

El deseo de los inversores de financiar actividades que puedan calificarse como respetuosas de los principios ASG puede abordarse en distintos grados. Así, en un primer nivel, simplemente podrían evitarse las empresas incumplidoras. En segundo lugar, cabría el análisis detallado del negocio para concluir su inclusión o no en la cartera de inversión. No obstante, una misma empresa puede ser aceptable para unos inversores y no para otros, por lo que es necesario que se hayan determinado las líneas de la política de inversión ASG.

Los hitos que han marcado el camino

El inicio de la introducción de la sostenibilidad en las finanzas cabe asignarse a iniciativa de Naciones Unidas que, en 2015, aprobó la Agenda 2030 para el Desarrollo Sostenible, donde se plantean 17 objetivos (ODS) que van desde de la eliminación de la pobreza hasta el combate al cambio climático, la educación, la igualdad de la mujer, la defensa del medio ambiente o el diseño de las ciudades.

Otro punto clave se encuentra en el Acuerdo de París, un tratado internacional sobre cambio climático jurídicamente vinculante. Se adoptó en la 21 Conferencia de las Partes (COP 21) en diciembre de 2015 y entró en vigor en noviembre de 2016. Fue firmado por 196 países, con el objetivo de limitar el calentamiento mundial a muy por debajo de 2 grados centígrados (preferiblemente 1,5) en comparación con los niveles preindustriales. Para conseguirlo, los países se proponían alcanzar lo antes posible el techo de las emisiones de gases de efecto invernadero y posteriormente realizar reducciones rápidas para lograr un equilibrio entre las emisiones y las absorciones (neutralidad climática) en la segunda mitad del siglo.

La Unión Europea (UE) y sus Estados miembros se comprometieron con los ODS y con el Acuerdo de París. Este compromiso impulsó a la Comisión Europea a lanzar en 2018 un Plan de Acción en Finanzas Sostenibles con el objetivo de alinear las políticas públicas y los mercados financieros para reorientar los flujos de capital hacia el desarrollo sostenible. Este plan establecía una estrategia completa para conectar las finanzas con la sostenibilidad.

Establece diez actuaciones, agrupadas en tres objetivos prioritarios:

-

Reorientar los flujos de capital hacia una economía más sostenible.

-

Integrar la sostenibilidad en la gestión del riesgo.

-

Promover la transparencia y el enfoque de largo plazo.

En mayo de 2018, la CE adopta un paquete de medidas para llevar a cabo actuaciones anunciadas en el Plan de Acción. El paquete incluía propuestas sobre una taxonomía de actividades sostenibles (que facilitara las inversiones), información sobre sostenibilidad y desarrollo de índices de referencia de bajo carbono. Desde entonces queda acuñado el término de “finanzas sostenibles”.

El compromiso de la UE con la sostenibilidad llevo a la CE a adoptar, en diciembre de 2019, el Pacto Verde (European Green Deal), que reafirma los objetivos de tener neutralidad climática para 2050 y de desacoplar el crecimiento económico del uso de recursos. La UE estima que para alcanzar los objetivos se necesitarán inversiones de unos 260 mil millones anuales hasta 2030.

Vinculado a ese pacto, la CE presentó en enero de 2020 el Plan de Inversión para el Pacto Verde Europeo, que ayudará a movilizar como mínimo un billón de euros de fondos públicos y privados a lo largo de la próxima década en inversiones sostenibles, y también proporcionará incentivos y apoyo práctico para planificar y diseñar proyectos y para redirigir la financiación hacia este fin.

En el contexto del Pacto Verde, la CE renovó en 2020 la estrategia de finanzas sostenibles para reforzar el compromiso con los objetivos en el contexto de recuperación de la pandemia de la covid-19. Se desea poner todo el esfuerzo en que el capital se movilice adecuadamente para financiar lo verde y las entidades financieras jugarán un papel importante en la integración de la gestión de los riesgos medioambientales en la canalización de la financiación.

Factores ASG e inversión socialmente responsable (ISR)

Las entidades financieras tienen cada vez más en cuenta entre sus criterios cómo las empresas respetan factores ASG. Por lo tanto, las empresas informan cada vez más sobre cómo su actividad influye en el medio ambiente (A), enfoca factores sociales (S) y de gobierno corporativo (G).

Más en concreto, detallan cuestiones tales como la medición de la huella de carbono de la empresa, su uso de energía limpia, gestión de recursos, política de inclusión social, igualdad de género, controles internos de los riesgos, remuneración de directivos, etc.

Esta información es, además, necesaria para aquellas carteras de inversión que desean centrarse en empresas respetuosas con los factores ASG. De hecho, ya existen índices del cumplimiento de factores ASG. Podemos considerar que una inversión es socialmente responsable (IRS) cuando selecciona los activos de su cartera considerando factores ASG.

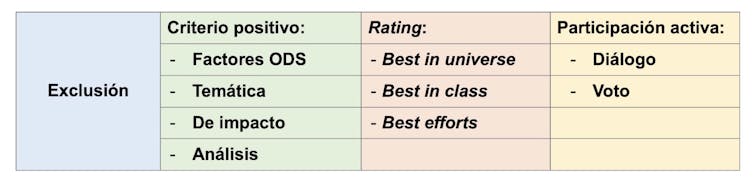

Hay diversas estrategias de IRS. Unas se basan en excluir de la cartera ciertas empresas (armamentísticas, apuestas de juego…) o centrar la inversión en ciertas actividades que persiguen los ODS, que tienen una temática o un impacto ambiental o social positivo (como las energías renovables).

Otras estrategias de IRS lo que hacen es analizar los factores ASG de las empresas e invertir, por ejemplo, en las que tienen mejor calificación o rating. En este caso podríamos tener una estrategia best in class si se invierte en la empresa mejor calificada dentro de cada sector, best in universe si se invierte en las de mejor rating simplemente, o estrategias best efforts si la inversión se centra en las de mejor evolución.

Por último, hay estrategias de participación activa, por la cual los inversores institucionales buscan influir con su voto en las empresas para que reduzcan sus riesgos ASG y mejoren su compromiso con la sostenibilidad. Todos estos criterios de selección de la IRS no son excluyentes, se pueden adoptar varios de forma simultánea.

Inversión ASG y rentabilidad

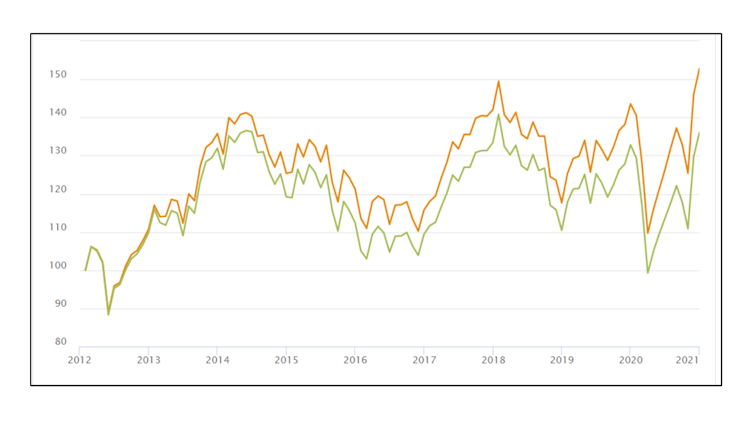

Por supuesto, invertir con criterios ASG no implica la renuncia a la rentabilidad. Hay evidencia de que las inversiones ASG a largo plazo son incluso más rentables que las que no lo son. Por ejemplo, un estudio de Morningstar de junio de 2020 señaló que en plazos desde uno a diez años los fondos ASG superan a los otros. Especialmente, lo que parece es que las empresas con perfiles sostenibles tienen un mejor comportamiento en los movimientos bajistas de mercado.

Europa está llevando el liderazgo regulatorio

Como se ha visto, la Unión europea está tomando numerosas iniciativas en la introducción de los factores ASG y ello le está situando a la cabeza en el establecimiento de estándares. Ya en 2019 se publicó el Reglamento 2019/2089 sobre índices de referencia climáticos que permitirán hacer un seguimiento de las estrategias de inversión sostenible.

También en 2019 se publicó el Reglamento 2019/2088 sobre divulgación de la información relativa a la sostenibilidad en el sector de los servicios financieros. Dicho reglamento establece obligaciones para los gestores y asesores de inversión, para integrar los riesgos de sostenibilidad en sus procesos de toma de decisiones de inversión o de asesoramiento. Estas obligaciones se comenzarán a aplicar en marzo de 2021.

En julio de 2020, entró en vigor el Reglamento de taxonomía, que define los objetivos que tiene que tener una inversión para ser sostenible, y establece un sistema unificado de clasificación de actividades sostenibles.

Pero en el futuro se espera la modificación de la Directiva MiFID II y la Directiva de Distribución de Seguros (IDD) para que las entidades consideren las preferencias ASG de sus clientes. Y también se espera que se adapten las directivas de los fondos de inversión tradicionales y alternativos, para que se integre la gestión ASG en la estructura organizativa.

Todo el camino ya recorrido por la Unión Europea le sitúa en posición privilegiada a la hora de establecer estándares internacionales, cuya necesidad señaló la Organización Internacional de Comisiones de Valores, IOSCO en octubre de 2020.

Hasta ahora, el regulador de mercados norteamericano, la Comisión de Bolsa y Valores (SEC por su sigla en inglés), no ha establecido reglas sobre la obligación de las empresas de revelar información ASG, que ha sido voluntaria. No obstante, en diciembre de 2020 el comité asesor de gestores de inversión de la SEC publicó recomendaciones sobre la publicación de dicha información de sostenibilidad y pidió que la SEC adopte estándares sobre la misma.

Evidentemente, la sostenibilidad y los factores ASG no son una moda de inversión pasajera. Es muy previsible que la regulación de mercados norteamericana afronte próximamente este tema. Especialmente, considerando que una de las primeras actuaciones de Joe Biden como presidente norteamericano ha sido reincorporar a Estados Unidos a los Acuerdos de París sobre el clima.

![]()

Maria Nieves Garcia Santos no recibe salario, ni ejerce labores de consultoría, ni posee acciones, ni recibe financiación de ninguna compañía u organización que pueda obtener beneficio de este artículo, y ha declarado carecer de vínculos relevantes más allá del cargo académico citado.

The Conversation. Rigor académico, oficio periodístico

Este periodismo no lo financian bancos ni partidos

Lo sostienen personas como tú. En un contexto de ruido, propaganda y desinformación, hacer periodismo crítico, independiente y sin miedo tiene un coste.

Si este artículo te ha servido, te ha informado o te ha hecho pensar, puedes ayudarnos a seguir publicando.

Cada aportación cuenta. Sin intermediarios. Sin líneas rojas impuestas. Solo periodismo sostenido por su comunidad.

Related posts

SÍGUENOS

Trump y la guerra: el gran incompetente al descubierto

Un presidente que bombardea primero, inventa excusas después y convierte la política internacional en un espectáculo de irresponsabilidad.

Vox está a punto de saltar por los aires

El exsecretario general Javier Ortega Smith denuncia irregularidades económicas internas y apunta a una red de contratos opacos y poder concentrado que amenaza con hacer estallar la ultraderecha española desde dentro.

El mundo que conocíamos ha muerto

La ofensiva militar de Estados Unidos e Israel contra Irán confirma el colapso del orden internacional basado en reglas y abre paso a una política global gobernada por la fuerza.

Vídeo | Trump, ese hombre de paz que bombardeó medio planeta

Cuando el país atacado no puede responder, no es defensa. Es una guerra unilateral.

Vídeo | Quieren condenar a muerte a las mujeres que abortan en Estados Unidos

Del control del cuerpo al control de la vida y la muerte: la extrema derecha cruza una línea que creíamos impensable

Seguir

Seguir

Seguir

Seguir

Seguir

Seguir

Subscribe

Subscribe

Seguir

Seguir