Este medio se sostiene gracias a su comunidad. APOYA EL PERIODISMO INDEPENDIENTE .

Hablar de futuro siempre es incierto, pero resulta interesante pensar en los posibles escenarios que deparan a un servicio tan antiguo y conservador como la banca.

Los bancos se crearon con la finalidad de contactar a oferentes y demandantes de dinero y responder -hasta un límite- como últimos garantes si alguna de las partes no cumplía.

Con internet ha habido una gran transformación de la banca, los pagos y, principalmente, los mercados financieros. Las operaciones han pasado a realizarse en milésimas de segundo, el volumen de operativa aumentó y dio paso a la ingeniería financiera y a la especulación. Además, internet ha supuesto para los bancos una reducción de costes estructurales, principalmente de oficinas.

Retos dentro del negocio tradicional

La crisis de 2008 hizo que la banca se replantease el servicio presencial y también su estrategia de internacionalización. De hecho, la mayoría de los bancos extranjeros que habían abierto mercado en España acabaron marchándose.

Con la gran recesión también se perdió un gran valor muy relacionado con la banca: la confianza. Muchos ciudadanos, a raíz de experiencias negativas con sus inversiones y de pérdidas considerables en sus ahorros, dejaron de confiar en sus bancos.

Las nuevas tecnologías y la crisis han llevado a la banca a apostar por expandir su negocio online y el uso de cajeros automáticos para muchas de sus operaciones. Con la pandemia de la covid-19, este proceso se ha acelerado y expandido todavía más. Ejemplo de ello son el cierre de sucursales y el numero de EREs que se están llevando a cabo en este sector. Y junto a ello, también se ha retomado un proceso ya conocido en el sector en España: el de las fusiones bancarias.

Menos bancos implica una oferta más reducida y puede hablarse de oligopolio (mercado con pocos oferentes), dado que cerca del 70% del mercado español pertenece a cuatro bancos.

El principal negocio bancario era el de prestar dinero, sin embargo, ya llevamos muchos años con tipos de interés negativos (y todavía quedan unos cuantos más). Y aunque las comisiones son otra línea de negocio, la regulación bancaria y la normativa europea no dejan libertad absoluta para ponerles cualquier precio.

Esta situación termina, al final, pasando factura a las cuentas de resultados de las entidades; ejemplo de ello son las pérdidas históricas que ha comunicado recientemente Banco Santander. Así, se cuestiona el negocio y bancos más pequeños terminan fusionándose. Pero la historia no acaba aquí.

Los retos del nuevo siglo

Las fintech se presentan como una gran amenaza para la banca tradicional. Los neo banks y los _challenger banks se extienden cada vez más y sus servicios son más competitivos que la banca tradicional, ofreciendo un moderno catálogo de productos y siguiendo una política de tarifas low cost, tan buscadas en épocas de crisis.

Los challenger banks, a diferencia de los neo banks, cuentan con una licencia bancaria y, como tal, están cubiertos por los fondos de garantía de depósitos (FGD) de sus respectivos países y están sometidos a la misma regulación que un banco tradicional.

Sin embargo, algunos de los neo banks operan como entidades de dinero electrónico (EDE) y están debidamente autorizadas, lo que les permite ofrecer medios de pago electrónico (tarjetas), y emitir dinero digital para realizar operaciones de pago con terceros.

Y como la tecnología siempre lo transforma todo, la máxima transformación que se espera en el sector viene dada por una nueva tecnología: la del blockchain. Si internet trajo la primera revolución tecnológica para la banca, el blockchain parece ser traerá la segunda. Al igual que internet, esta tecnología no solo va a afectar al sistema financiero, sino también a todas las transacciones económicas y financieras, así como al modo de funcionar y operar en distintos niveles.

La finalidad principal del blockchain será la de garantizar que oferentes y demandantes cumplan con su acuerdo inicial. Si el principal rol de la banca ha sido garantizar el cumplimiento de un contrato financiero, ¿cuál será su nuevo rol si este es desplazado por la tecnología del blockchain, con un coste mucho menor y sin riesgo de quiebra?

¿Otro futuro es posible?

El futuro de la banca convencional se ve altamente amenazado por un modelo de negocio que ha estado demasiado enfocado en los productos financieros y no en las necesidades de sus clientes.

A ello se suma un factor clave: la seguridad. Los ataques informáticos están a la orden del día y la confianza del cliente se ha visto altamente comprometida.

Finalmente, está la tecnología, que ataca por dos flancos: las fintech y el blockchain. De la mezcla de estas variables puede resultar un modelo de entidades financieras lejos de lo que conocemos ahora. La pandemia solo ha acelerado cambios que ya se avecinaban en un mundo donde el progreso pasa, inevitablemente, por el profundo cambio y transformación de todo.

![]()

Elisabet Ruiz Dotras does not work for, consult, own shares in or receive funding from any company or organization that would benefit from this article, and has disclosed no relevant affiliations beyond their academic appointment.

The Conversation. Rigor académico, oficio periodístico

Este periodismo no lo financian bancos ni partidos

Lo sostienen personas como tú. En un contexto de ruido, propaganda y desinformación, hacer periodismo crítico, independiente y sin miedo tiene un coste.

Si este artículo te ha servido, te ha informado o te ha hecho pensar, puedes ayudarnos a seguir publicando.

Cada aportación cuenta. Sin intermediarios. Sin líneas rojas impuestas. Solo periodismo sostenido por su comunidad.

Related posts

SÍGUENOS

Cuando rascas un poco, aparece la verdadera pintura

Vox se quita la máscara: vota contra subir las pensiones mientras habla de patria y familia

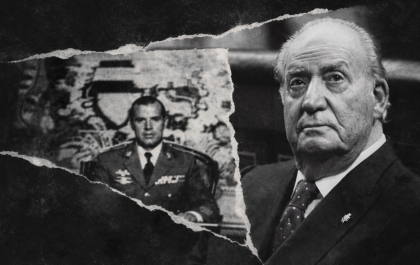

¿Y si la desclasificación de los archivos del 23F fue en realidad una operación para salvar a Juan Carlos I?

Más de 45 años después del golpe del 23 de febrero de 1981, el poder vuelve a escribir el relato para salvar a quien nunca respondió ante la justicia.

45 organizaciones claman al Congreso que frene el castigo colectivo de Trump a Cuba

El endurecimiento del embargo y la amenaza de un bloqueo petrolero empujan a la isla hacia un “colapso humanitario” mientras Washington juega a la geopolítica con la vida de millones de civiles

Vídeo | Quieren condenar a muerte a las mujeres que abortan en Estados Unidos

Del control del cuerpo al control de la vida y la muerte: la extrema derecha cruza una línea que creíamos impensable

Vídeo | Empatía de escaparate: cuando un macaco conmueve más que miles de huérfanos

Nos movilizamos por lo que se puede consumir; ignoramos lo que exige responsabilidad.

Seguir

Seguir

Seguir

Seguir

Seguir

Seguir

Subscribe

Subscribe

Seguir

Seguir